從 2020 年新冠疫情席捲全球,各地掀起了一股數位轉型浪潮,也讓產業環境有了些許改變,而回顧這三年間的物換星移,SHOPLINE 以龐大內部數據為基礎,統整分析後發布了《2024 新零售開店白皮書》,本書帶你剖析全通路零售產業發展趨勢,幫助品牌從數據中找到成長突破口。

建議各位可先前往下載《2024 新零售開店白皮書》,而本文僅將重點摘要「全通路開店數據回顧」與「商家銷售策略與行銷洞察」兩大章節部分內容,若想看完整的報告,歡迎前往免費下載。

文章目錄

疫後開店回歸常態,品牌官網業績成長力道放緩,「OMO 全通路」模式已成為商家重要收益模式

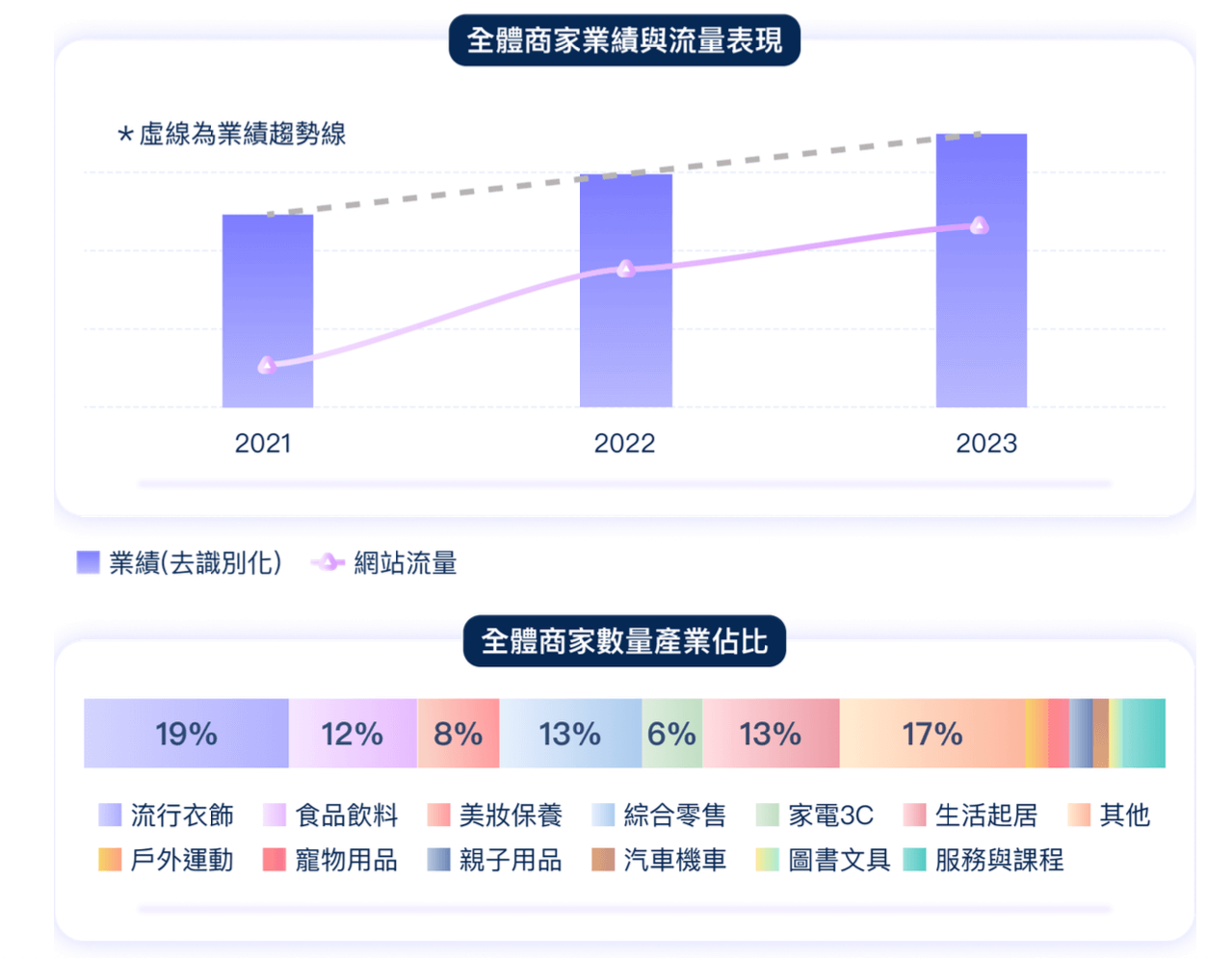

綜觀近年電商產業發展概況,SHOPLINE 以全體商家去識別化後的「業績」,作為觀察電商市場規模發展的指標,可以發現從 2021 年開始,商家業績呈現逐年正成長之趨勢,但成長力道近年稍嫌趨緩,而推測主要與 2020 年新冠疫情爆發以後,上線電商的品牌數量大增,近一步帶動了整體電商業績的成長,但到了 2023 年疫情逐漸趨緩,使得各產業在電商發展上回歸常態,因而沒有往年高度增長的趨勢。

然而,從「網站流量」的折線也能發現,成長幅度與業績一樣有所減緩,推測該指標可能反 映了 2023 年疫情後台灣實體消費人潮逐漸回流,使品牌官網流量成長沒有過往強勁,因此建議商家留意品牌官網導流的同時,也可同步規劃線下管道的發展。

而從 SHOPLINE 各產業商家數量分佈來看,「流行服飾」 仍是現在品牌電商的大宗,有將近兩成的商家經營(19%),其次數量多寡依序為「其他(17%)」、「綜合零售(13%)」、「生活起居(13%)」、「食品飲料(12%)」與「美妝保養(8%)」產業。

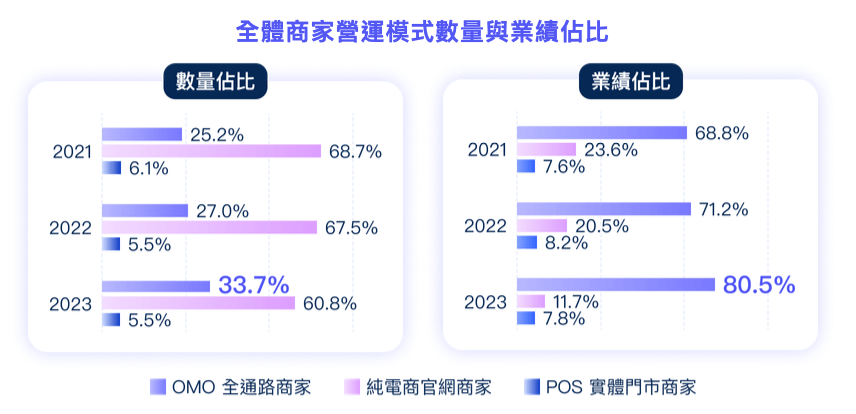

另一方面,觀察 SHOPLINE 全體商家營運模式的「數量與業績佔比」,可以發現近三年「單純以電商」經營為主的品牌數量是逐年遞減的,且從 2021 年佔有近七成的數量,至 2023 年下降至六成,而取而代之的是「OMO 全通路」模式,其數量佔比在 2023 年突破三成(33.7%),同時在 2022 與 2023 年 「POS 實體門市」商家數量佔比無具體起伏之下,進而反映出「單純以電商」經營的商家在 2023 年時大多都轉為「OMO 全通路」模式經營;另外搭配業績佔比亦可發現,「OMO 全通路」商家數量在 2023 年雖僅三成,但卻能創造整體商家近八成業績,可見佈局「全通路銷售」已是品牌最重要,且收益最高的營運方式。

社群電商持續發燒,業績年增率可達 97.4% ,開直播商家數量與開播頻率近年高度增長

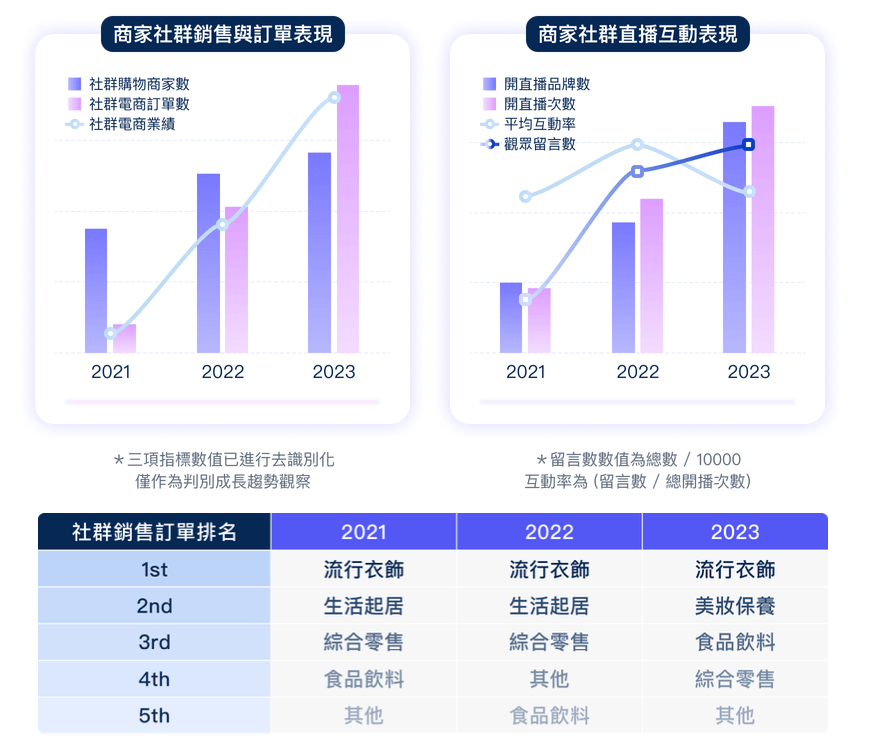

隨著疫情帶動社群電商發展,至 2023 年,我們仍舊能發現啟用 SHOPLINE 社群購物系統的商家數量年增率有 11.6%,且在「訂單」與「業績」 表現也呈現逐年成長的現象,兩指標年增率分別為 82.7% 與 97.4% 。在各產業銷售表現上,「流行衣飾」始終都位居龍頭,「美妝保養」則在 2023 年緊追在後,反而「生活起居」可能隨著疫情趨緩,在社群銷售表現方面有所下降。

此外,從 SHOPLINE 有開直播(至少開過一次)的商家數量中可以看到, 2023 年開播品牌數量成長近八成(77.3%),同時開播次數亦有 60.1% 的年增率,顯示越來越多商家開始透過「直播」進行銷售。另外從「平均直播互動率」中可看到,2022 年表現優異,平均單場直播有超過 550 次觀眾留言,到 2023 年則為 391 次,推測與開播次數增加,但觀眾留言成長幅度較小所致。

總結來說,伴隨著越來越多商家投入直播銷售,以及社群銷售表現的逐年成長,都顯示出「社群電商」現今仍是對品牌銷售具有極大潛力的管道,同時也是商家可以嘗試佈局的銷售通路之一。

從團購類型到團購流程一次為你解析,並完整介紹 SHOPLINE 團購解決方案,為你接軌團購商機

會員商機成長不容小覷,善用優惠與會員行銷策略搭配有效提升品牌業績

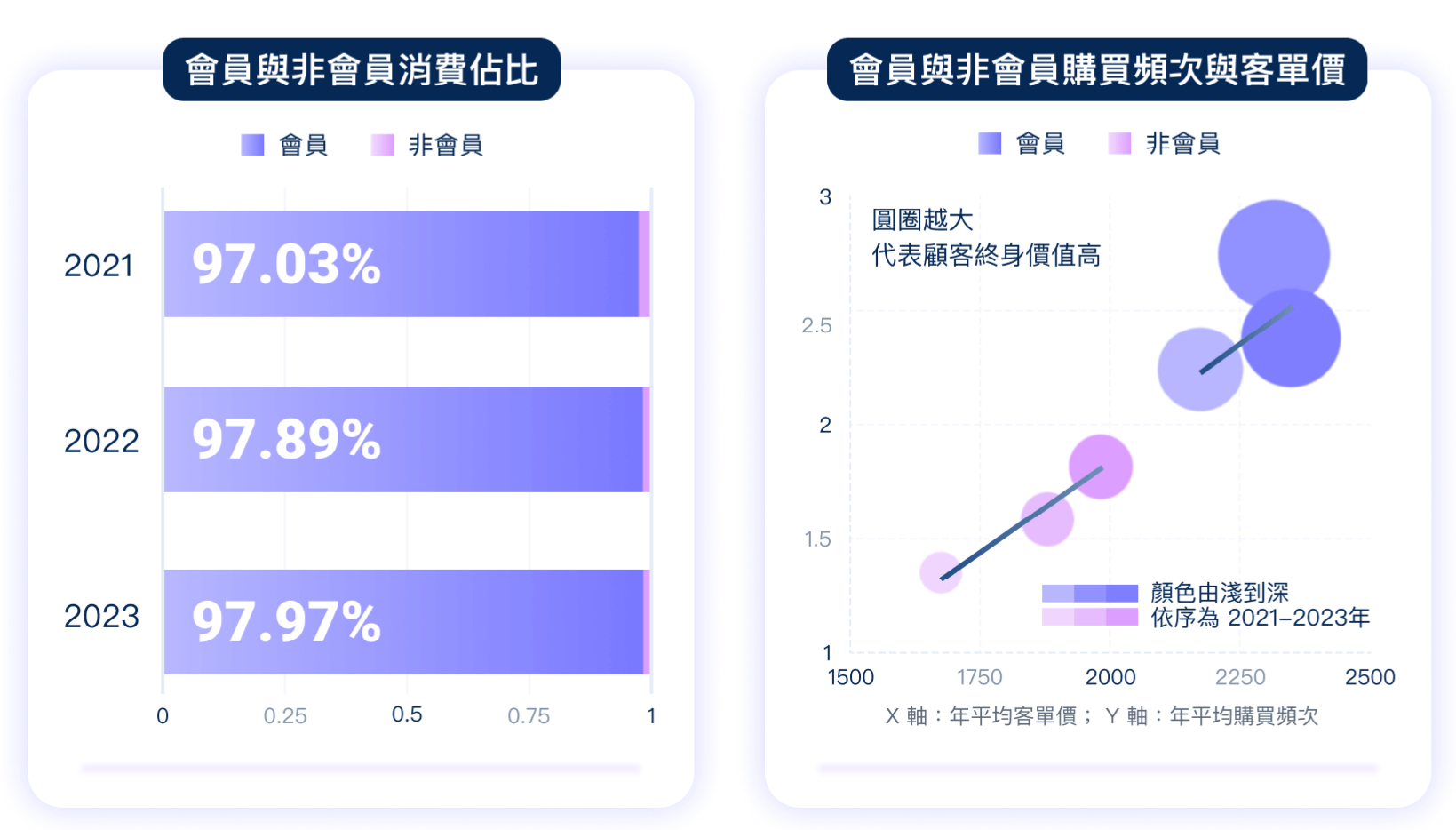

近年「個人化行銷」當道,消費者更注重客製化的購物體驗,然而品牌想要提供符合顧客需求的服務,勢必得更了解品牌的會員喜好。根據 SHOPLINE 全體商家「會員」與「非會員」顧客「年平均消費佔比」與「購物頻次」、「客單價」等指標,可以發現「會員顧客」在整體消費佔比有逐年攀升的趨勢,且近三年銷售表現皆佔超過 97% 的商家收益來源。此外,在「年平均購買頻次」與「年平均客單價」方面,不論是會員還是非會員顧客,則皆呈現逐年提升的情況,但「會員顧客」的上升趨勢則更為顯著。

進一步檢視會員與非會員的表現差異,可以看到「會員顧客」的客單價與購買頻次,幾乎都是「非會員顧客」的 1.4-1.6 倍左右(下圖顏色從淺到深分別為 2021-2023 年),同時簡易計算「顧客終身價值(購買頻次 x 客單價)」 後,可以得出 2023 年的「會員顧客終身價值」約為 5,635 元,是該年「非會員顧客終身價值」 3,630 元的 1.5 倍;另外以 2022 年「會員顧客」數據來看,甚至顧客終身價值可達 6,389 元(近三年最高),是該年「非會員顧客」的 2.12 倍,各種表現都可以反映出品牌在會員顧客的消費成⻑潛力相當高,是未來商家皆需著重經營的關鍵。

而 SHOPLINE 商家可透過「Shoplytics 數據分析中心」功能,快速查看品牌會員顧客與非會員顧客、品牌新客與舊客的消費狀況,同時可藉由「分眾分析」報表洞察各類型顧客的「平均顧客消費次數」、「平均消費金額」、「平均顧客終身價值」等指標,妥善地規劃品牌會員經營策略。

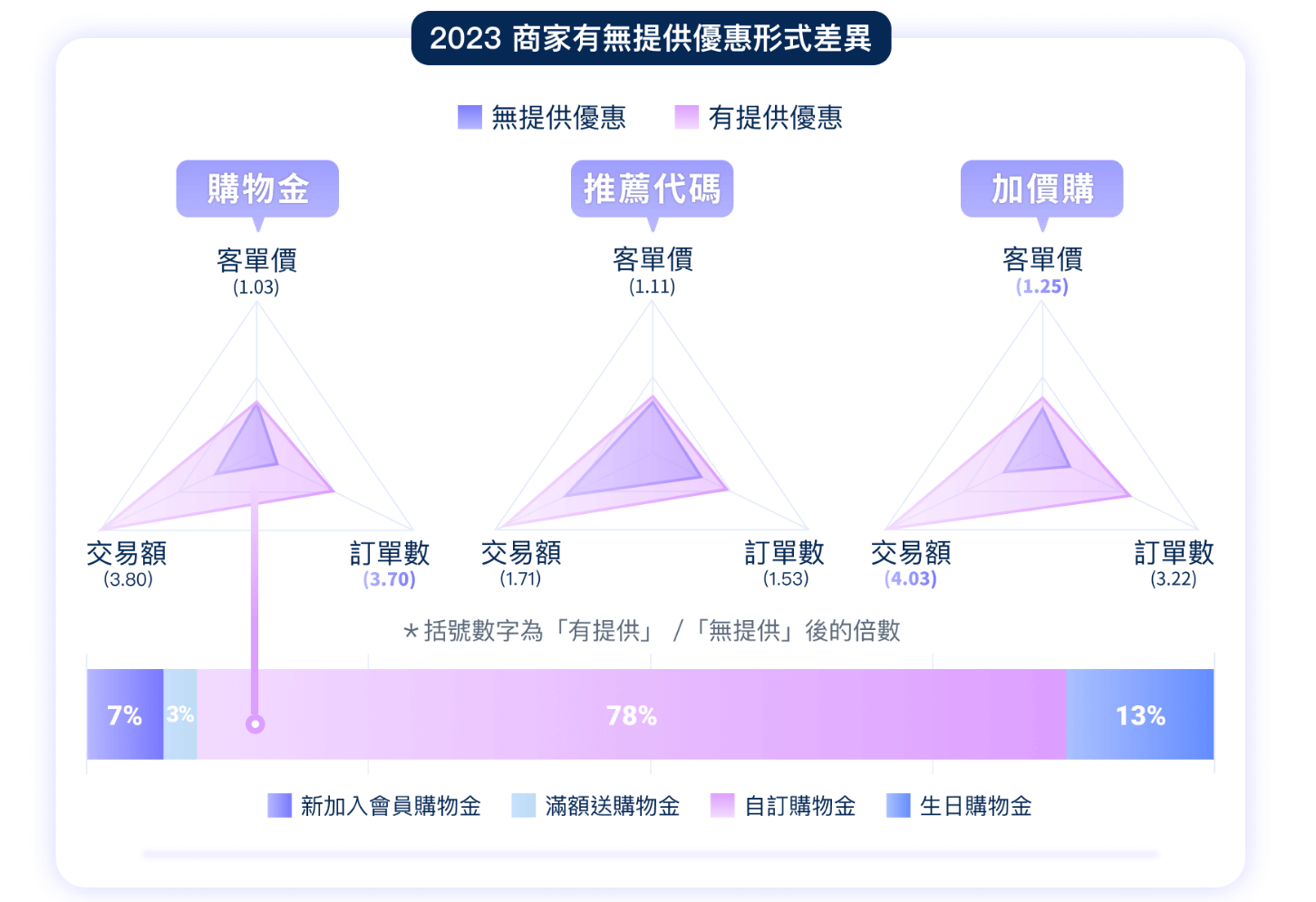

與此同時,分析消費者常會選用的優惠形式(購物金、優惠代碼、加價購),以及洞察商家有無提供該項優惠時,分別對 「客單價」、「訂單數」與「交易額」的影響與差異。整體來說,相比「無提供優惠」之商家,有提供上述三種優惠給消費者選擇的商家,銷售表現皆是正向成長的。

舉例來說,有提供「購物金」的商家,比起無提供的商家,訂單數差異可來到 3.7 倍之多;另外在「加價購」部分,有提供加價購選擇的商家相比無提供之商家,客單價則有 1.25 倍的差異(相比購物金與推薦代碼,「加價購」是最有效提高客單價的形式),此外「加價購」對於交易額方面的幫助,也可以創造將近 4 倍的差距,可見「購物金」能有效為商家帶來更多訂單;「加價購」則能更有效地拉高平均客單價。

另一方面,進一步去看「購物金」的發送種類,可發現目前使用比例最多的是「自訂購物 金」,代表多數商家會自行發送購物金來獲得更多訂單,其次則為「會員生日購物金」與「新加入會員購物金」,皆是刺激會員回購與獲取新客的誘因,也是品牌可以提升會員數與銷售成績的參考做法之一。

綜觀以上,在分眾行銷當道的現在,SHOPLINE 建議商家可以透過建立完善的會員制度,不斷累積新客加入品牌,同時透過促銷優惠等規劃,結合分眾行銷來精準與顧客溝通,以提升品牌的訂單與業績。而 SHOPLINE 的「分眾行銷中心」與「RFIM 價值模型」,亦能快速且智慧化的進行顧客分群,為商家找出不同生命週期價值的顧客群體,讓品牌能更直接有效地與顧客溝通,強化個人化行銷的力道。

總結

看完以上內容,我們可以發現,「OMO 全通路」已是目前 D2C 時代品牌必須佈局的模式,同時不論是在官網、實體通路與社群平台,都需要有能夠搜集第一方顧客資料的管道,並且需要進行完整的整合,才能深化品牌在會員經營上的管理與行銷效益,助力品牌在獲客與經營成本不斷攀升的現在,能夠降低成本提升銷售效益。

最後,推薦各位店家趕緊下載《2024 新零售開店白皮書》,相信透過報告中的數據剖析與洞察,可以幫助各位更有效地了解產業發展脈動,成功找到品牌的突破口。而倘若你目前尚未擁有自己的品牌也沒關係,想要開店創業的話,歡迎你免費試用 SHOPLINE,或是預約專業開店顧問諮詢,了解如何在 2024 年成功開啟你的品牌電商生意。

本身對於數位行銷領域滿懷憧憬,喜歡閱讀消費者心理與電商相關書籍,非常愛巴哥狗但家裡卻無法養,期盼能透過各種品牌內容合作(採訪、Podcast、影音企劃)帶給品牌店家更多電商經營的協助。

聯絡信箱:kevin.wu@shopline.com

個人部落格:https://kevins-life.com/

行銷知識 IG:https://www.instagram.com/kevins_lifesnote/